Le secteur des finances est en constante évolution. Les textes de loi qui régissent le secteur suivent aussi la même dynamique pour permettre au secteur d’être plus réglementé. C’est en ce sens qu’il sera interdit à partir de 2024 de détenir deux livrets d’épargne. Cette disposition législative n’est pas vraiment comprise des usagers. Il est temps de faire la lumière dessus.

Plan de l'article

Que comprendre de la loi ?

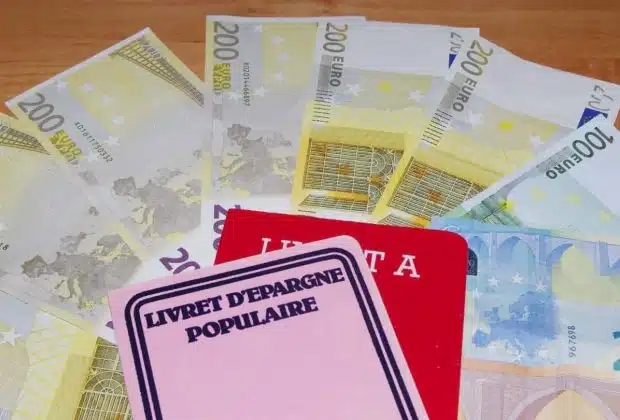

Il n’est plus autorisé de posséder deux livrets d’épargnes. Cette disposition existait déjà depuis 2013. Elle obligeait les banques et institutions bancaires de se montrer plus rigoureuse pour éviter que la même personne dispose de deux comptes. Cette importante décision avait pris en compte plusieurs types de livrets. C’était par exemple le cas des livrets d’épargne populaire, des livrets de développement durable et solidaire.

A découvrir également : Investisseur : Entamer une conversation efficace en 5 étapes

La loi n’en interdisait pas de posséder, mais elle disait juste qu’il était impossible d’en avoir deux. La banque avait le devoir de vérifier si l’usager sollicitant le livret d’épargne n’en possédait pas déjà. Si cela est rentré dans les habitudes, les politiques ont décidé d’étendre la restriction vers d’autres produits bancaires.

Désormais, tous les produits d’épargnes réglementés sont aussi concernés. Rendue officielle le 14 mars 2021, vous disposez encore de quelques semaines avant son application stricte. Cette restriction sera effective dans toutes les institutions à partir du 1er janvier 2024.

A découvrir également : Taux d'inflation : Comment mesurer cet indicateur macroéconomique important

Quels sont les produits concernés par la loi ?

Cette décision a été actée par le Décret n° 2021-277 du 12 mars 2021. Ce dernier est relatif au contrôle de la détention des produits d’épargne réglementée. Pour une meilleure compréhension, il faudra bien détailler tout ce qu’il convient de comprendre par produits d’épargnes réglementées. Il s’agit de tout service proposé légalement par les institutions dans le but de vous faire épargner de l’argent. En voici quelques exemples.

Livret d’épargne populaire (LEP)

C’est un produit de placement d’argent réservé aux personnes aux revenus modestes. Leur placement leur génère un intérêt attractif qui n’est pas soumis à l’impôt.

Livret de développement durable et solidaire (LDDS)

Plan épargne logement (PEL)

C’est un produit particulièrement orienté vers l’acquisition de biens immobiliers ou la rénovation d’un logement. Il vous permet de bénéficier du droit fondamental à un hébergement par une facilité d’accès au crédit.

Compte épargne logement (CEL)

C’est aussi un produit orienté vers les travaux orienté vers l’immobilier. Vous pouvez facilement demander un crédit et vous en servir pour financer vos projets d’achats ou de rénovation de logement. Ce produit a la spécificité de faciliter l’accès à vos fonds cumulés sur le compte.

Livret jeune

Le livret jeune est aussi concerné par la mesure. Il s’agit d’une offre qui est réservée aux personnes se situant dans la tranche d’âge de 12 ans à 25 ans.

La loi interdit donc le fait de posséder deux de chacun de ces produits. À titre d’exemple, vous ne pouvez pas avoir deux comptes épargne logement, mais vous pouvez être bénéficiaire de chacun de ces services sous forme de cumul, mais de manière unique.

Quelle implication pour les banques et ses usagers ?

En matière d’application, la loi oblige les institutions bancaires à être plus regardantes vis-à-vis de leurs clients. Cela appelle à une collaboration entre les banques et l’administration fiscale. C’est cette dernière qui centralise toutes les informations relatives aux produits d’épargne dont bénéficie chaque usager.

La banque devra donc se renseigner auprès de cette autorité pour s’assurer que vous ne bénéficiez pas déjà du produit que vous lui demandez, auprès d’une institution homologue. Ne pensez pas donc profiter de failles dans le système.

Comme client, vous devez aussi autoriser l’administration fiscale à communiquer vos informations à la banque demandeuse. C’est votre accord qui permettra de vérifier si vous ne possédiez pas un livret d’épargne identique à celui que vous demandez maintenant.

Sans votre décision, l’institution financière est en droit de refuser le service et cela sera perçu comme une entrave à l’application de la loi. L’ouverture du livret vous sera refusée si vous en disposez déjà d’identiques.

Comment éviter les doublons de livrets d'épargne ?

Pour éviter les doublons de livrets d’épargne, vous devez vérifier l'ouverture des produits financiers. Avant d'envisager une nouvelle souscription, il est recommandé de faire le point sur les différents comptes déjà ouverts auprès des différentes institutions bancaires et de vérifier que chacun abrite un produit différent.

Pour faciliter vos démarches et celles des banques dans la lutte contre ce phénomène qui peut paraître anodin mais qui représente un coût conséquent pour l'État et donc les contribuables, songez à demander régulièrement une mise à jour complète de votre liste d'épargnes acquises depuis cinq ans.

Aussi, lorsque vous procédez à la clôture définitive d'un compte, pensez à conserver le justificatif afin qu'il soit accessible en cas de besoin. Ce document peut être utile notamment si ultérieurement vous souhaitez rouvrir un livret dont la détention avait été abandonnée.

Tous ces conseils mentionnés ci-dessus permettent aux clients comme aux établissements bancaires d'éviter les doublons inconscients et, par ricochet, de préserver leurs intérêts mutuels.

Les avantages et les inconvénients de la nouvelle loi sur les livrets d'épargne

La nouvelle loi sur les livrets d'épargne a suscité des réactions diverses. D'un côté, elle représente une avancée majeure pour limiter les fraudes fiscales et le blanchiment d'argent dans un contexte où l'État cherche à renforcer la transparence de ces pratiques. Elle permet aussi aux banques de mieux contrôler leur comptabilité et donc leur bilan financier.

D'un autre côté, cette mesure peut s'avérer contraignante pour les particuliers qui souhaitent ouvrir plusieurs livrets d'épargne en fonction de leurs besoins spécifiques (économiser pour des projets différents, bénéficier de taux plus intéressants...). Cette nouvelle règle oblige alors à une gestion minutieuse afin d'éviter tout doublon involontaire.

Pour autant, il est primordial de souligner que cette restriction ne remet pas en question la liberté individuelle quant au choix du support privilégié pour épargner. Les produits financiers sont nombreux et variés et chacun est libre de choisir celui qui lui convient le mieux selon ses objectifs patrimoniaux. Cette mesure n'affecte pas non plus les avantages fiscaux dont bénéficient certains types d'épargne comme le Plan Épargne Logement ou encore le Compte Épargne Logement.

Même si cette nouvelle réglementation peut sembler restrictive à première vue, elle représente un moyen efficace contre la fraude fiscale et assure ainsi une meilleure protection des intérêts publics. Elle nécessite néanmoins une vigilance accrue auprès des usagers quant à la souscription de nouveaux comptes d'épargne.